Mysteel参考丨螺纹新标准周年之际 浅析合金供需新格局

已过去一年,螺纹钢新标准的这份革新力量,带动了钢厂技术端、螺纹钢市场端更加正规化、国际化。在这一年中,铁合金行业中的部分品种也随之经历了产业的飞速扩张,飞速落幕。

去年这样一个时间段我们对其中可能受影响最大的两个国内品种,“锰”、“钒”可能的需求增量做了预计,经过一整年的验证,两大合金品种的供需格局也相对明朗,新的平衡在缓步来临,2019年末,乃至2020年,两大品种将何去何从,此文就对市场现有的观点做如下判断。

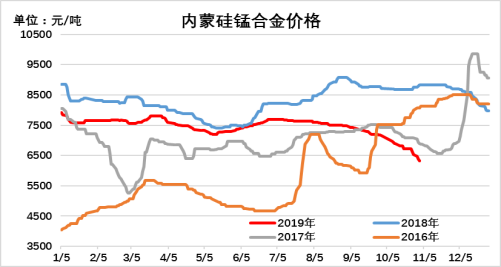

2019年得益于今年粗钢产量较高的增长量,三季度硅锰行业生产企业均有不俗的盈利表现,但随着新增产能的积极投产及稳定产出,过剩的产能逐步转化成过剩的产量,国外锰矿山面对需求旺盛的中国市场,各国矿山间的价格竞争也异常激烈,使得三季度后期我国硅锰合金价格会出现了较大的下滑走势,不仅厂家利润缩减,锰矿商更是雪上加霜。四季度开始,钢厂利润持续收缩,国庆影响下,钢产量出现下降,各方对今年钢市普遍持悲观态度,同期锰矿外盘报价出现大幅下行,硅锰合金被上下游连带下行,11月钢招环比下降1100元/吨,硅锰合金价格回归成本线下,叠加期货矿成本偏高影响,部分区域规模性厂家亏损达到500元/吨以上。

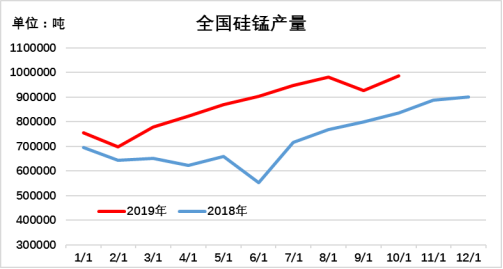

由Mysteel统计产量来看,2019年硅锰整体产量呈现持续走高的情况。硅锰1-10月累计产量866.77万吨,较去年同比增加24.95%,同期来看,Mysteel全国粗钢产量预估值1-10月累计7.27亿吨,较去年同比增加6.9%,Mysteel螺纹钢实际总产量1-9月累计1.54亿吨,叫去年同步增加9.2%。由这样来看硅锰的大肆增产,并未对硅锰整体价格产生过大的影响。

去年我们预计今年硅锰的总体需求在螺纹钢产量基本不变的情况下,预计会增长最低28万最高60万吨需求,从今年的数据分析来看,硅锰1-10月产量实际增加了173万吨,减去10%来自螺纹钢增量带来的需求,按照去年1-10月693.7万吨的总产量来计算,国内硅锰由于新标准带来的需求增量实际超过了我们的最大预期,达到了107.3万吨。结合目前国内硅锰厂家的预计库存、钢厂的平均库存来看,今年钢厂硅锰整体库存略低于去年,主流厂家并未存在库存增量的情况,及时11月钢招大幅下行,厂家库存并无明显上升,也就是说目前硅锰整体依然处于紧平衡状态,硅锰增量的173万吨都已被钢厂消化。

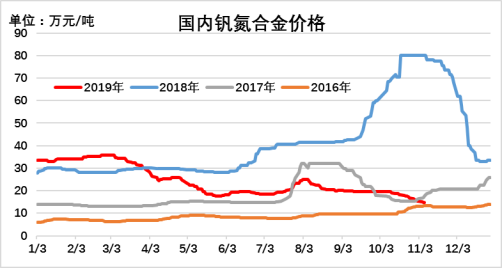

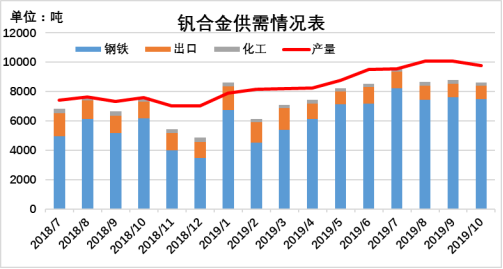

2018年螺纹钢新标准前后钒合金成为了最大的受益者,就如我们之前所判断的,大幅炒作之后,较低的入场门槛,较小的市场体量,较强的替代能力,导致2019年钒合金呈现一降再降行情,截止11月,钒合金已经回归到了临近2016年的黑色产业复苏初期。国际经济的快速下行,导致海外钒合金同样出现了更明显的供需失衡,国内外钒合金价差逐步扩大。导致从今年7月起,我国从一个钒合金最大的出口国转变成了钒合金的进口国。

由Mysteel统计产量来看,2019年国内五氧化二钒整体产量呈现大幅度上升的情况。五氧化二钒1-10月累计产量9.03万吨,较去年同比增加23%,钒合金最主要的下游产品就是螺纹钢,Mysteel螺纹钢实际总产量1-9月累计1.54亿吨,较去年同比增加9.2%。从攀钢目前统计来看,国内钢厂的钒合金需求1-10月同比去年增加24.8%,从数据上来看,国内钢厂在螺纹钢新标准实施之后,确实对钒合金需求造成了较大的刺激,可见这次改标对螺纹钢整体的质量提升有较为显著的成效。

但就我们去年预测来看,预计今年钒合金需求增量将达到2.6万吨(折五氧化二钒),就目前1-10月的数据分析来看,今年全年五氧化二钒总产量预计在10.8-11万吨,较2018年增长1.45-1.65万吨,钢厂需求预测全年在8.17万吨,较2018年增加1.98万吨,由于去年提到的钒合金可替代性,导致需求增量没有到达预期,但从简单的数据分析来看,钒合金产量上升还没有钢厂实际的需求增量大,为何钒合金今年出现如此暴跌呐?

我们从进出口来看,往年国内五氧化二钒价格长期略高于国际价格,今年7月国内五氧化二钒12万,国际五氧化二钒折人民币10万多,进口关税9%,国际产品性价比高于国内,截止11月初,国内五氧化二钒9.5万元/吨,国际价格折人民币6.77万,如此大的价差下,大量国外资源进入国门,大大打击了国内对后期价格的预期。从海关数据分析来看,国内1-9月钒合金出口1.06万吨,较去年下降0.26万吨,预计全年出口量将下降0.34万吨以上,反观进口7-9月进口0.094万吨,预计全年达到0.24万吨,进出口方面使国内变相增加0.6万吨五氧化二钒。加上去年四季度的炒作,今年初贸易商的抛货行为,铌铁对钢厂原材料的成本锁定,四季度操作商的顺势做空行为,即使2019年供需失衡并未严重到崩塌的状态下,钒合金依然难摆脱下行趋势。

螺纹钢新标准执行一周年,市场普查根据结果得出,目前螺纹钢合格率在90%以上。从起初的只知道“提锰”、“铌代钒”,到目前生产技术的普遍提升,钢厂在合规的前提下不断进行尝试,出现了“低钒微合金化”、“铌微合金化”、“铌钒微合金化”、“TMCP生产的基本工艺”等等替代或者是降成本的技术,从目前调研发现,钢厂“低钒微合金化”的钒添加量可以降至0.012%,“铌微合金化”也从年初的0.05%下降到0.025%,“铌钒微合金化”也将各品种的添加量控制在前期的2/3左右,并还有“TMCP生产的基本工艺”这种分段控冷技术,能做到不需要添加铌、钒合金。

经过了一年的摸索期,钢厂普遍在微合金化上取得了不俗的成果,到四季度,主流钢厂已探索出适合其生产的基本工艺的原料配比,铌、钒这两种主流合金的格局也达到了阶段性的平衡,2019年前三季度国内铌铁总口总量约3.46万吨,上半年铌铁进口量维持在月均4400吨,较2018年下半年的均量增加了400吨/月,但在下半年,铌铁的进口量骤降到3000吨以下,特别是铌铁在四季度上调了30元/吨度的价格,而下半年铌铁的订单量基本能确定为后期常态的钢厂铌铁需求,价格因素影响较小。但钢厂也没有停下发展的脚步,“锰、铬”等提高强度的合金品种也在被不断开发,相信在未来,钢厂会有更多的选择。

据Mysteel不完全统计,2019上半年参与钢铁产能置换的企业共33家。其中,新建炼铁产能4703.7万吨、退出炼铁产能5759.42万吨;新建炼钢产能4732.5万吨、退出炼钢产能5311.4万吨。从投产时间看,在2020年底前投产的有22个,占比66.7%。根据我网统计,2018年公布的产能置换方案中,拟投产时间为2020年间的也占了很大比例。也就是说从时间上推算,2020年将是产能置换项目集中释放的年份。

作为铁合金的终端花钱的那群人钢厂,在2020年依然具备较强的消费能力,但钢厂日益下行的利润表现同样制约着原料端的价格,从历史的数据分析来看,在钢材市场价格维持低位的情况下,黑色产业链整体都将面临寒冬,且2020年钢材市场价格大幅复苏的可能性较低,钢厂对新建产能的释放速度必将严控。因此,就下游来看,铁合金在2020年并不具备需求大幅上行的可能。

就铁合金自身的供需情况去看,硅锰合金虽然2019年新增产能已达到了30-40万吨/月,但2020年依然有约10万吨/月的新增产能准备兴起,且2020年的新增产能大多分布在在国内主流大厂。硅锰合金预计2020年与下游钢厂的需求还将维持在紧平衡,不具备成本优势的落后区域厂家将被逐步淘汰,主流大厂对市场行情报价、供应体系的控制力逐步增强,产业集中程度将达到新的高度。

钒合金2019年已经呈现出供应能力较强的态势,在全球经济不景气的情况下,国内原料大厂必将严控低价行情下市场的供应体系,截止11月6日钒合金价格原料已下降至10万元/吨以下,已经低于部分石煤提钒小厂成本,进口铁矿石的金额回归后,部分提钒钢厂也将控制其国产钒铁磁铁矿入炉比例,2020年,除国内主流五氧化二钒厂家(攀钢、承钢、建龙等)外,散货厂家生存空间进一步压缩,原料大厂对2020年的调控力将逐步增强,价格将稳定在相对低位。铌铁作为钒合金最大的替代产品,由于钒合金已经回归了的性价比,已经不具备替代意义,当前铌铁的进口情况将维持较长时间。